文章目錄

前言

當股市跌跌不休,甚至邁入了熊市,你是否也會有以下的擔憂呢?

- 持有股票者,資產大幅縮水

- 不知該認賠殺出、觀望或加碼

- 心情不安定,不知何時股市才能反轉

有句話是這麼說的:「覆巢之下無完卵。」

當整個市場都轉為熊市時,只要你手上有金融資產,大部分情況下一定會縮水,除非你是做反向。

不過,如果在年輕時期,或資產累積階段遇到熊市,其實是一件好事!

因為這就是跳樓大拍賣的好時機,也是財富重分配的時刻,你可以用同樣的價格,累積到更多的單位數!

這篇文章將會和你分享熊市重要觀念,讓你了解熊市的定義、歷史上有那些熊市、面對熊市的正確與錯誤心態與行為,以及如何做好正確的資產配置。

延伸閱讀:恐懼與貪婪指數如何查詢?股票新手判斷進出場,就靠這一招!

如果你也想要學習美股知識,歡迎加入 美股輕鬆學 | 美股投資交流討論區 FB社團,我和一些美股KOL會在裡面會分享很多美股知識

什麼是熊市?如何定義熊市?

熊市 (Bear Market),又稱為空頭市場,華爾街日報在 1990 年曾定義:「當股價跌幅大於 20% ,就代表進入熊市」。

小知識:熊市&牛市由來

熊市代表空頭市場,牛市代表多頭市場。為什麼會用這兩種動物當代表呢?

據說是根據這兩種動物攻擊時的動作而定:

➡️熊會手掌向下攻擊,代表市場下跌。

➡️牛會揚角向上攻擊,代表市場上漲。

歷年熊市時間持續多久?股災何時結束?

依照S&P 500 指數的過去經驗,1929 年以來總共出現 26 次熊市。

歷史上熊市最大跌幅高達61.81% (出現在1931/11/9 ~ 1932/6/1,持續205天),但整體來說,熊市平均下跌 35.62%。

熊市何時會結束、何時落底呢?

其實這沒有答案,因為沒人能夠預測最低點,即使當下看起來跌到底部,但也不代表那是最低點,所謂的「落底」都是事後往回看才能下定義。

不過,我們還是可參考歷年的熊市數據,最長天數是630天 (大約1年又9個月),最短天數只有33天 (大約1個月),平均天數則是289 天 (大約10個月)。

【2021年以前的熊市歷史紀錄】

平均值:

● 平均跌幅:35.62%

● 平均天數:289天

極端值:

● 最大跌幅:61.81%

● 最長天數:630天

● 最短天數:33天

以下列出以S&P 500指數為跌幅指標,而整理出的美股熊市日期、跌幅、持續天數:

| 開始和終止日期 | 跌幅(%) | 持續天數 | 備註 |

| 9/7/1929–11/13/1929 | -44.67 | 67 | 華爾街股災 |

| 4/10/1930–12/16/1930 | -44.29 | 250 | 經濟大蕭條 |

| 2/24/1931–6/2/1931 | -32.86 | 98 | 經濟大蕭條 |

| 6/27/1931–10/5/1931 | -43.10 | 100 | 經濟大蕭條 |

| 11/9/1931–6/1/1932 | -61.81 | 205 | 經濟大蕭條 |

| 9/7/1932–2/27/1933 | -40.60 | 173 | 經濟大蕭條 |

| 7/18/1933–10/21/1933 | -29.75 | 95 | 經濟大蕭條 |

| 2/6/1934–3/14/1935 | -31.81 | 401 | |

| 3/6/1937–3/31/1938 | -54.50 | 390 | |

| 11/9/1938–4/8/1939 | -26.18 | 150 | |

| 10/25/1939–6/10/1940 | -31.95 | 229 | 二次世界大戰 |

| 11/9/1940–4/28/1942 | -34.47 | 535 | |

| 5/29/1946–5/17/1947 | -28.78 | 353 | 美經濟成長衰退 |

| 6/15/1948–6/13/1949 | -20.57 | 363 | 戰後第一次經濟危機 |

| 8/2/1956–10/22/1957 | -21.63 | 446 | Fed升息 |

| 12/12/1961–6/26/1962 | -27.97 | 196 | |

| 2/9/1966–10/7/1966 | -22.18 | 240 | |

| 11/29/1968–5/26/1970 | -36.06 | 543 | |

| 1/11/1973–10/3/1974 | -48.20 | 630 | 石油危機 |

| 11/28/1980–8/12/1982 | -27.11 | 622 | Fed升息 |

| 8/25/1987–12/4/1987 | -33.51 | 101 | 黑色星期一 |

| 3/24/2000–9/21/2001 | -36.77 | 546 | 網路泡沫 |

| 1/4/2002–10/9/2002 | -33.75 | 278 | |

| 10/9/2007–11/20/2008 | -51.93 | 408 | 次級房貸風暴 |

| 1/6/2009–3/9/2009 | -27.62 | 62 | |

| 2/19/2020–3/23/2020 | -33.92 | 33 | Covid-19疫情 |

| 均值 | -35.62 | 289 |

面對熊市的正確心態

正確心態1:市場有漲有跌,但牛市多於熊市

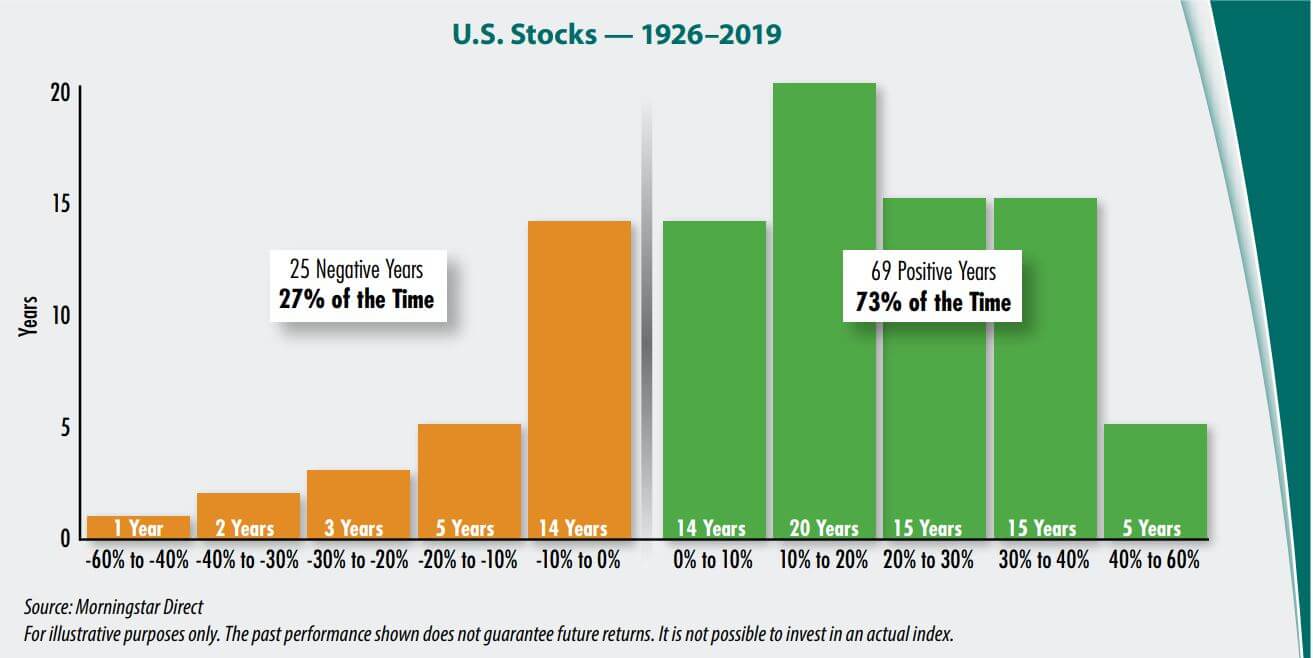

1929 年至今,美股的熊市平均持續 10 個月,而牛市平均持續為 32 個月

從歷史資料可知,牛市明顯多於熊市,而且大約是熊市的 3.2 倍。

因此,我們就能說服自己:市場就像海浪一樣,總是有漲有跌,而且漲 (牛市) 往往多於跌 (熊市) 。

正確心態2:市場長期上漲,要長期參與市場

當我們知道:市場長期而言是上漲的,而且牛市的天數大於熊市。

那麼,只要在熊市時保持平靜的心,趁別人恐懼時大膽地買進便宜的資產,並且靜待下一波牛市的到來,就能夠趁熊市時提高資產的報酬率。

正確心態3:市場無法預測,離開後還是要進場

有些人習慣把股市當成賭局,賭它何時漲、何時跌。

但股市其實是無法預測的,而且股市是一個連續賽局,就算你今天僥倖賭贏,賺到了錢離開股市,未來你還是得再次賭對時機進場。

但別忘了,當你離開股市,就會面臨到一個很大的風險…

只要一年錯過幾次最大的單日報酬,你的投資報酬率就比不上長期持有。

熊市下股債雙跌,股債配置還有效嗎

#即使做好股債配置,也難逃大跌

以前股市跌,很多人就會靠債券來避險,沒想到今年是股債齊跌,很多人就算做好了股債配置,資產還是大幅縮水。

補充說明:

根據統計資料顯示,2022年9月底之前,你就算做好60/40股債配置,60%分散投資在美國S&P 500指數 (代表美國整體股市),40%投資在10年期美國公債 (代表美國債市),今年仍然會虧損21%。

| 年份 | S&P 500總報酬率 | 美國10年期公債總報酬率 | 60/40配置總報酬率 |

| 1931 | -43.8% | -2.6% | -27.3% |

| 1941 | -12.8% | -2% | -8.50% |

| 1969 | -8.2% | -5% | -7% |

| 2018 | -4.4% | 0% | -2.5% |

| 2022 | -23.9% | -16.7% | -21% |

(資料統計至2022/9/30前)

難道…股債配置的策略失效了嗎?

究竟在空頭時期該如何做資產配置呢?以下我會跟你詳細說明:

#債券是低度相關,而非負相關

所謂的資產配置,不是要找到永遠負相關的兩項資產,因為你永遠找不到!

只要你能找到兩個低度相關的資產,而且長期之下兩者可持續成長,就能發揮資產配置的效果。

這也是為什麼很多人會配置債券的原因,因為它和股票是低度相關,而不是負相關。

什麼是低度相關?

它代表:當股票漲,債券可能漲,也可能跌;當股票跌,債券可能漲,也可能跌。

再加上債券的漲跌幅通常都會比股票來得小,所以可以可大幅降低資產的波動。

重點摘要:

相關性低,代表彼此間漲跌較少關聯,不代表不會股債同跌,更不代表股跌債漲。

其實,歷史上只發生過4次當年度發生股債齊跌 (1931、1941、1969、2018) 的情況,這次我們很幸運有機會遇到第5次,而且是1937年以來最慘的一次。

想想看:這90多年來,只有這5次股債齊跌,真的代表股債配置失效嗎?或者它就是「低度相關」的結果,而你只是誤會「低度相關」的意思?

這也是為什麼我認為股債配置仍然有效,而且90年來只發生5次股債齊跌,代表債券拿來搭配股票真的很有效!

熊市下如何做資產配置?如何佈局?

好的投資策略,必須經得起長時間考驗,而且不需要常常改變,可以同時適用於熊市與牛市。

真的有這麼好的投資策略嗎?

當然有,答案就是股債資產配置!

雖然這聽起來很簡單,而且沒有很厲害,但歷史已經一再驗證:簡單的策略重複做,長期來說就能創造出很好的績效,遠勝於複雜又華麗的投資策略。

那麼,要如何透過資產配置來佈局熊市呢?以下提供5步驟供你參考:

第一步:備妥緊急預備金

先存好緊急預備金(現金部位),多餘的閒錢再拿來投資。

第二步:確認股債比例

確認你的股票/債券部位,可參考兩種方法:

#方法1:年齡配置法

第一種是最常見的年齡配置法,它的計算方式如下:

年齡配置法 (100法則):100 – 年齡 = 股票最高佔比

舉例:

假設我今年35歲,我的股票佔比最高不超過65% (= 100 – 35)。

假設我媽今年60歲,股票最高佔比最高不超過40% (= 100 – 40)。

年齡配置法其實反應出一個現象:

年紀愈輕,風險承受度通常愈高;年紀愈大,風險承受度通常愈低。

但…即使是同一年齡,每個人的風險承受度還是不同,所以還是得依照自己的「真實感受」來調整比例,這也是為什麼我更推薦下一個方法…

#方法2:風險承受度配置法

有些人自以為風險承受度很高,但是當股票跌了20%,就開始唉聲嘆氣;當股票跌了30%,就哭天搶地,甚至吃不下飯、睡不著覺。

這時候,就需要提高債券的比例,來降低整體資產的波動性。

你可以透過以下這張表來重新檢視自己的股票與債券比例,是否可以讓你安心生活。

舉例:如果你最多可容忍35%損失,那麼股票配置最多不要超過80%;如果最多可容忍20%損失,那麼股票配置最多不要超過50%。

| 可容忍損失 | 建議最高股票佔比 |

| -35% | 80% |

| -30% | 70% |

| -25% | 60% |

| -20% | 50% |

| -15% | 40% |

| -10% | 30% |

| -5% | 20% |

| -0% | 10% |

第三步:分散風險,投資全球

很多人喜歡存股,但要小心風險過度集中在特定公司。

延伸閱讀:存金融股好不好?存股之前沒思考這6件事,小心和你想得不一樣!

如果是投資台股ETF,也要小心台灣是新興市場,而且又有兩岸地緣政治風險,所以台股ETF仍然屬於風險較集中的商品。

所以,投資時千萬要避免資金集中在少數國家、少數公司的股票與債券。

該怎麼做呢?你可以透過低成本的海外ETF來分散風險。

現代人要購買海外ETF非常方便,費用也不貴,主要有兩種方式:

#海外券商

第一種方式,是透過海外券商線上開戶,購買股票ETF、債券ETF大部分都可免手續費。

我自己是使用第一證券 (Firstrade),不只操作介面簡單,同時也有受到美國金融業監管局(Financial Industry Regulatory Authority;FINRA)監管,以及證券投資者保護公司(Securities Investor Protection Corporation;SIPC)保障,有興趣可點選下方連結開戶。

延伸閱讀:美國券商第一證券(Firstrade)開戶流程完整教學懶人包

#國內複委託

第二種方式,是透過國內券商複委託開戶,買賣股票ETF、債券ETF的手續費0.15%起,但大部分券商需要透過管道議價,才有辦法爭取較優惠的手續費。

延伸閱讀:美股複委託精選7大實用功能:定期定額、長效單、即時報價、自動退稅…其中最好用的是這個!

第四步:買進並長期持有

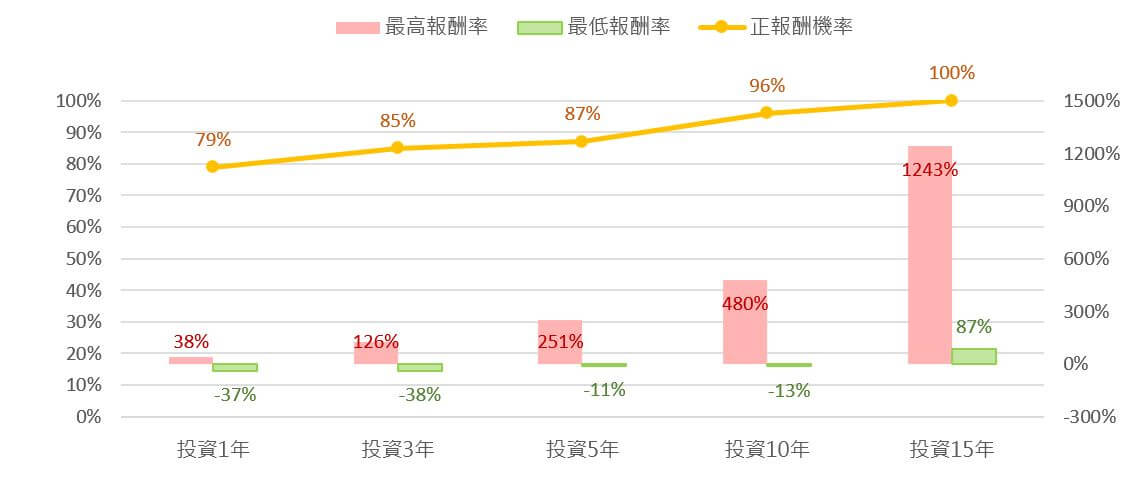

根據S&P 500指數的歷史顯示,當你的投資時間拉得愈長,賠錢的機率就愈低。

一般來說,如果你的投資時間可以拉長到15年以上,基本上就不會賠錢。

第五步:定期投入再平衡

當你手上有資金,就可以定期投入市場,讓股債比例回復到原本的設定目標。

如果原本設定的股債比例是65:35,但現在已經是60:40,就可以多投資一些資金在股票上面。

如果你是用複委託,可透過定期定額機制來固定投資,維持投資紀律。

如果你是用海外券商,可設定每半年、或每一年匯到海外帳戶進行再投資,海外券商甚至還可以啟用股息再投資計畫(Dividend reinvestment plan;DRIP),讓股息免費自動再投資,產生複利效益,非常方便!

延伸閱讀:股息自動投資的好工具:股息再投資計畫(DRIP)!(以第一證券Firstrade為例)

熊市下常見的錯誤行為

錯誤行為1:預測高點與低點

很多人喜歡預測股價的高低,因此試圖在熊市時找尋低點進場。

但事實上,沒有人有辦法預測股市的高點與低點。

美國金融家 伯納德·巴魯克 (Bernard Baruch)曾說過一句話:

沒有人能夠準確預測股市的走勢,即使是最有經驗的交易員、經濟學家或商人也無法做到。

“No one, not even the most experienced trader, economist or businessman can predict with certainty the course of the stock market.”

想要挑時機進場的投資人,往往都是賣在相對低點。

股市快速回升時,又來不及參與到股市上漲,導致買在相對高點,而頻繁的買賣也增加了交易成本。

這也是為什麼很多人會說:

小麥下跌時,手中沒有小麥的人, 小麥上漲時,也不會有小麥。

錯誤行為2:只要報酬,不要風險

投資股票時,最讓投資人感到害怕的,就是所謂的「風險」。

即使知道股市會有景氣循環:短期會下跌修正,而長期會持續成長,還是有很多人不想承擔下跌的風險。

因此,有些人選擇在下跌時離開市場,或者在預感即將下跌時提早離開市場。

這麼做會遇到什麼事?

➡️情境一:遇到下跌時離開市場

當股市大跌時,通常都是又快又急。

因此,當投資人因為受不了而離開市場時,通常都是在相對低點時賠錢離開。

➡️情境二:猜測下跌而提早離開市場

有些投資人遇到市場開始不穩時,就會想要提早離開市場。

但股市有7成時間是正報酬,3成時間是負報酬,所以若猜測會下跌而離開市場,通常有很大的機率會猜錯方向。

即使僥倖猜對了,但何時要進場,又會變成更大的難題!

於是,投資股市就變成了一場又一場的賭局,必須一直想辦法賭市場的方向。

從機率與統計的角度來看,連續猜對的機率是非常非常低的。

所有羨煞人的行情都是跌出來的,你必須習慣與風險共存。

這也是為什麼我會說:「惟熊市,成牛市;惟風險,得報酬。」

因為你無法把風險和報酬完全拆離,只有長時間投資才能消弭風險。

錯誤行為3:熊市沒有閒置資金可投入

當熊市來臨時,是用便宜價格買到更多單位數的好時機,所以應該要趁低點陸續買入。

但如果此時的你,手上沒有任何閒置資金,就只能眼睜睜地看著翻轉財富的機會到來,又眼睜睜地看著機會離去,而這樣的難得機會,人生中沒有幾次能遇到!

舉例:有些人只靠投資股市的收入來賺錢,當股市不佳時,手上就沒有閒置資金可以投入,反而錯過了千載難逢的提高報酬機會!

錯誤行為4:缺乏耐心,只想快速獲利

很多人投資股市時,往往缺乏耐心,只想要快速獲利。

但投資的時間愈短,賠錢的機率就愈高,所以必須要有長期投資的打算,至少要放15年以上才能立於不敗之地。

我認為在股市的世界中,慢慢賺、穩穩賺,長期反而賺更快!

總結

當股價跌幅大於 20% ,就代表進入熊市。

美股歷史總共出現 26 次熊市,熊市平均持續約10個月,而牛市平均持續約 32 個月,因此牛市持續的時間總是遠多於熊市。

既然牛市多於熊市、市場長期上漲且無法預測,就要長期參與市場,才能提高賺錢的機率。

熊市之下,更要做好資產配置,而資產配置的5步驟如下:

第一步:備妥緊急預備金

先存好緊急預備金(現金部位),多餘的閒錢再拿來投資。

第二步:確認股債比例

善用年齡配置法、風險承受配置法。

第三步:分散風險,投資全球

透過海外券商或複委託,購買海外ETF,分散投資風險至全世界。

第四步:買進並長期持有

當你的投資時間拉得愈長,賠錢的機率就愈低。

第五步:持續投入再平衡

當你手上有資金,就可以定期投入市場,讓股債比例回復到原本的設定目標。

最後要提醒的是,投資時切勿犯以下4個錯誤:妄想預測高點與低點、只要報酬而不要風險、熊市沒有閒置資金投入、缺乏耐心只想快速獲利。

熊市FAQ

Q1: 熊市會持續多久?

沒有人可預測熊市的時間,但根據歷年數據顯示,熊市最長天數是630天 (大約2年又1個月),最短天數只有33天 (大約1個月),平均天數則是289 天 (大約10個月)。

Q2: 熊市應該減少股票、增加現金?還是持續購買股票?

好的投資策略,必須經得起長時間考驗,而且不需要常常改變,可以同時適用於熊市與牛市。

因此,如果你購買整體市場,而且長期操作,在熊市持續買入並持有,才能在下一個牛市到來時,持有更多單位數,並且賺得更多。

延伸閱讀

- 恐懼與貪婪指數如何查詢?股票新手判斷進出場,就靠這一招!

- 買股票和買房,如何避免賠錢?當你認識到財富的本質,就能創造價值,並且賺到錢!

- 超簡單!不定期不定額投資,報酬率原來這樣算!(XIRR函數公式幫你1秒算出來)

- 技術分析真能神預測股價?做完這實驗,你將發現一個驚人的事實…