文章目錄

什麼是囤房稅

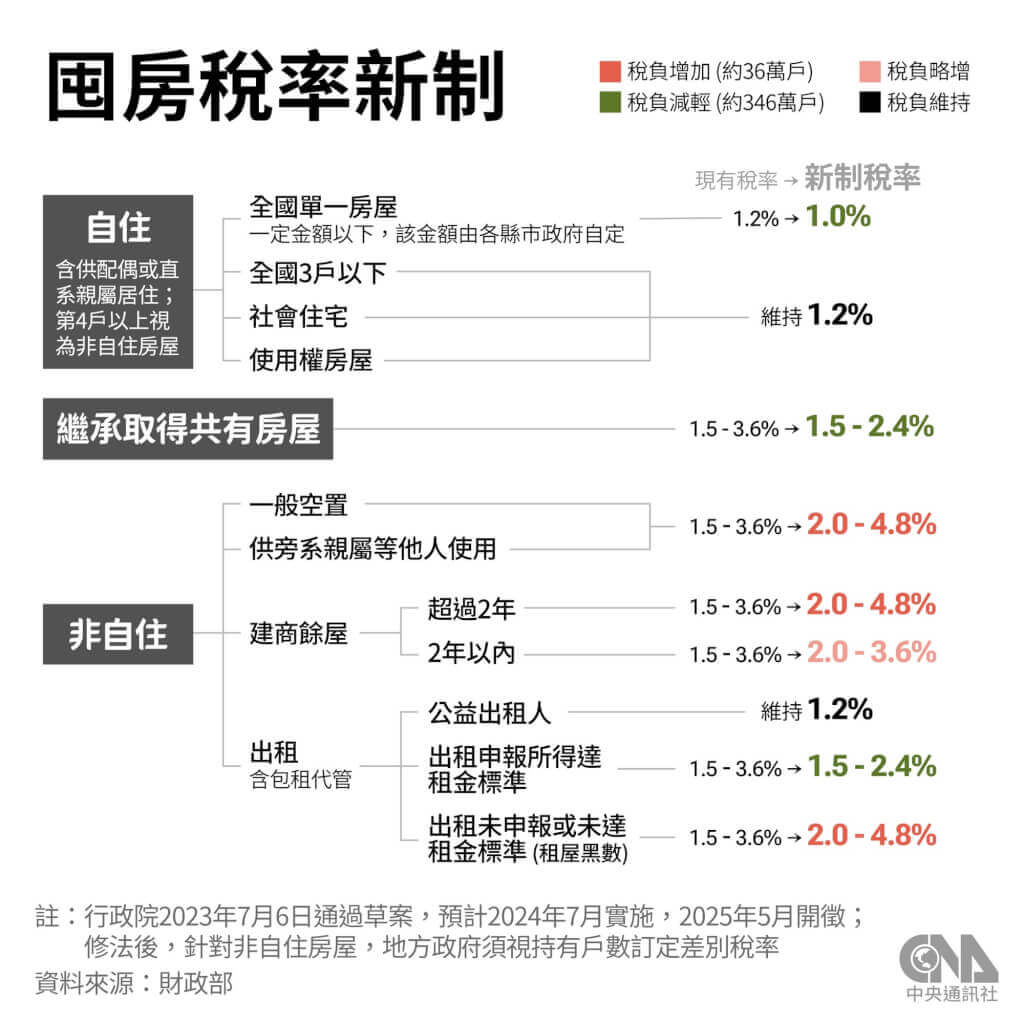

為了解決年輕人居住的問題,政府希望囤房大戶因為持有成本增加而釋出房屋,所以特別針對這群人訂了不同的房屋稅率。

那麼,到底持有多少房以上才算是囤房呢?

自住房屋最多3戶

想要知道囤房定義,就要知道怎麼樣才不算囤房。

2014年政府修正了《房屋稅條例》:

自住房屋:最多3戶,稅率維持1.2%。

換句話說,3戶以下都算是合理的自住,不會被調高稅率。

第4戶以上都是非自住

持有第4戶以上的房子,都算是「非自住」房屋,稅率從1.5%~3.6%不等,可由各地方政府自行設計課徵方式,訂定差別稅率(即囤房稅)。

非自住房屋:第4戶以上,稅率1.5~3.6%,由地方政府訂定。

更新資訊:行政院2023/07/06日通過財政部「房屋稅差別稅率2.0方案」,目前囤房稅是以縣市各別歸戶,未來將改為全國總歸戶。另外,目前非自住住家稅率1.5 ~ 3.6%,未來會調升到2 ~ 4.8%,但仍由各縣市政府自行訂定,預計明年實施、後年課稅。

各縣市政府制定的囤房稅

以下喬王整理出六都的囤房稅率,供大家參考:

| 台北市 | 新北市* | 桃園市 | 台中市 | 台南市 | 高雄市* | |

| 第1~3戶 | 1.2% | 1.2% | 1.2% | 1.2% | 1.2% | 1.2% |

| 第4戶 | 2.4% | 1.5% | 2.4% | 2.4% | 1.5% | 2.4% |

| 第5戶 | 2.4% | 2.4% | 2.4% | 2.4% | 1.8% | 2.4% |

| 第6戶 | 3.6% | 3.6% | 2.4% | 2.4% | 1.8% | 2.4% |

| 第7戶 | 3.6% | 3.6% | 2.4% | 2.4% | 2.4% | 3.6% |

| 第8戶 | 3.6% | 3.6% | 2.4% | 3.6% | 2.4% | 3.6% |

| 第9戶 | 3.6% | 3.6% | 3.6% | 3.6% | 3.6% | 3.6% |

| 第10戶 | 3.6% | 3.6% | 3.6% | 3.6% | 3.6% | 3.6% |

台北市

台北市自2014年起率先施行囤房稅率,針對持有「非自住房屋」2戶以下(含2戶)每戶按2.4%課徵房屋稅,3戶以上每戶按3.6%課徵房屋稅。

新北市 (尚未通過)

現行非自住單一稅率1.5%,但今年3月推出草案比照台北市,針對「非自住房屋」採累進稅率,持有1戶課徵1.5%、2戶為2.4%,3戶以上為3.6%,尚未三讀通過。

延伸閱讀:新北新版囤房稅草案出爐 持有3戶以上每戶課徵3.6%

桃園市

現行非自住單一稅率2.4%,2022//3/24三讀通過「桃園市房屋稅徵收率自治條例修正案」。

持有5戶以下非自住房屋者,每戶維持2.4%,;持有 6 戶以上非自住房屋者,改按3.6%稅率課徵,房屋稅率將由每戶 2.4% 提高為 3.6%,預計2022/ 7/1起正式上路。

新竹縣

現行非自住都採單一稅率1.6%,囤房稅議案近期送新竹縣議會審議,持有房屋5戶以下,每戶稅率2.4%;6戶以上每戶稅率3.6%,最快2022年7月1日實施。

新竹市

2021年底前宣布將推動囤房稅,對非自住用房屋徵收稅率採差別稅率,5戶以下稅率2.4%,6戶以上稅率3.6%。

台中市

原本台中市一般自住用稅率是1.2%,經修正後的囤房稅率,持有台中市非自住房屋3戶以下,每戶按2.4%稅率課徵;持有非自住房屋4戶以上,則每戶按3.6%稅率課徵。

延伸閱讀: 台中囤房稅拍板定案!4戶以上每戶3.6% 最快7月實施

台南市

現行非自住單一稅率1.5%,2022/7/1起,非自住住家1戶稅率1.5%;2~3戶,每戶稅率1.8%;4~5戶,每戶稅率2.4%;6戶以上,每戶稅率3.6%。

高雄市 (尚未通過)

現行非自住單一稅率1.5%,已預告修正《高雄市房屋稅徵收自治條例》草案,將非自住房屋稅率調整為持有3戶以下,每戶稅率2.4%;4戶以上每戶稅率3.6%,若順利經市議會審議通過,預計2022年7月1日施行。

囤房稅爭議有哪些?為何可能無效?

原因1:只調稅率,沒調現值

囤房稅的計算方式是:

囤房稅 = 房屋現值 x 課稅稅率

如果要有效增加房地產持有成本,「房屋現值(稅基)」與「課稅稅率」都要同時考量。

否則就算調高了稅率,只要稅基不變,甚至往下調,那麼提高稅率的效果也不大。

原因2:個人歸戶,非家庭歸戶

目前囤房稅的計算方式,都是用「個人歸戶」,而非「家庭歸戶」來計算。

台經院產經資料庫研究員暨總監劉佩真曾經表示:

全國持有3戶以上的比例,在沒有歸戶前只有8.67%。

如果全數歸戶,預計比例將拉高到28%,課稅效果才會比較明顯。

舉例:以一家5口為例,每人各擁有1間房,其實沒有人會被課到囤房稅,但以戶數計算就等於有5間房,才會被課徵到囤房稅。

原因3:房東有更高的轉嫁能力

喬王是經濟系出身 (雖然念得不算很好XD),經濟學有個有名的「租稅轉嫁理論」:

稅負轉嫁(Shifting of Taxation),是指納稅者將租稅的全部或一部分透過市場交易移轉給他人負擔的現象。

如果將這個理論套用在囤房稅,那麼房東也有可能將全部或一部分的囤房稅移轉給房客,透過調漲租金,讓房客去負擔囤房稅。

但這個理論成立的前提,必須是房客擁有比較小的「需求彈性」。

簡單來說…

假設將調高租金後,房客沒得選擇,只能乖乖地繳更多房租,那麼房客的需求彈性就很小。

相反地,假設將調高租金後,房客可以選擇其他房子,不願配合繳更多房租,那麼房客的需求彈性就很大。

那麼,你覺得房客的租金需求彈性很小?還是彈性很大呢?

我覺得答案是:

短期可能不一定!但長期而言,房客的需求彈性很小!

為什麼喬王會這麼說呢?

這是因為熱鬧地區的好房子,通常都是一房難求,有時候房源一釋出,就會有很多組客戶搶著來看。

相反地,郊區的房子可能沒這麼好租,調漲租金可能要空置一段時間,不如早點出租、早點拿到租金收入。

所以,我覺得初期應該會有一些效果,但這種效果有點像是「汰弱留強」:無法提升報酬率的房東逐漸被市場淘汰,只留下可以提升報酬率的房東。

不只如此,當很多房東的持有成本都大幅上升之後,房東們也會在房客退租後調漲下一次的租金,沒調漲租金的房東反而會供不應求,認為自己也應該調整租金。

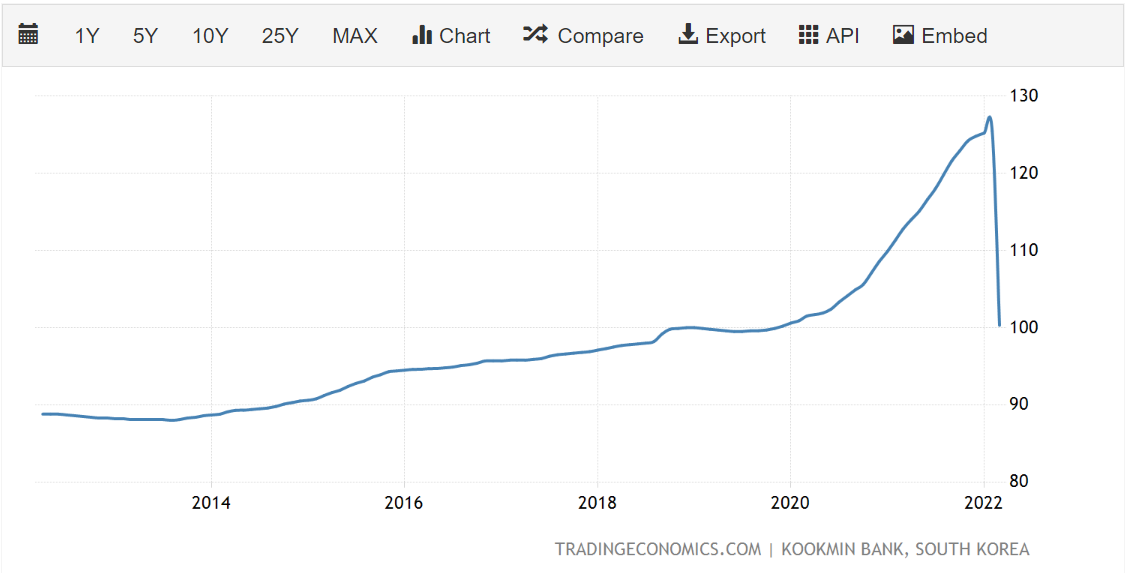

韓國實施囤房稅結果

韓國曾經實施囤房稅,而日本則是實施空屋稅,其他國家似乎查不太到資訊,所以以下就針對韓國的囤房稅來說明。

韓國在2018年決定透過提高不動產稅率,以降低房價漲幅,其中第三點比較接近我們所謂的囤房稅:

- 價值3 ~6 億韓元房產,從原先的0.5%調升至0.7%

- 價值6 ~ 12億韓元房產,最高上調至3.2%

- 在首爾、世宗、釜山及京畿道部分地區持有2戶者,最高課以3.2%的稅,且不能在限購區貸款買房。

那麼,結果如何呢?

從下圖可以看出從2018年以來,房價還是持續上升。

當然,這時候你可能會說:「房價上升,又不一定是囤房稅無效,若沒有囤房稅,說不定漲更兇!」

我同意你的看法,畢竟房價還會受到土地供給、購屋需求、資金供給、收入水準、通貨膨漲、政府管制政策等各種影響,不可能單純提高稅率就能解決所有問題。

此外,社會現象無法像實驗室一樣,為整個社會設計出「實驗組」及「對照組」:在同一個時間點下,其中一個韓國沒有實施囤房稅、另一個韓國則是實施囤房稅 (如果有辦法做到的話,只要進行A/B測試即可XD)。

這也是為什麼有一派專家,會從數據上判定囤房稅沒有效果;另一派專家則認為,還是有一定的效果,或者認為只是稅率調不夠高,或者房屋現值太低。

補充說明:

內政部政務次長花敬群的看法和我有點像,他認為:囤房稅只是旁支、不是主菜,更不會是特效藥。

以韓國囤房稅為例,韓國財政部規定,在首爾、釜山等熱區持有兩戶者,最高課稅3.2%,且不能在限購區貸款買房。

結果反讓首爾房價飆漲5成,租金更大漲2成,引爆民怨。

總結

持有3戶以下房屋,屬於自住房屋,稅率1.2%。

持有4戶以上房屋,屬於非自住房屋,稅率1.5~3.6%不等,可由地方政府訂定。

囤房稅的計算方式,是「房屋現值」乘以「課稅稅率」,如果要有效增加房地產持有成本,「房屋現值(稅基)」與「課稅稅率」都要同時考量,否則影響不大。

今年各地方政府都紛紛調整了非自住房屋的稅率,但因為房客的需求彈性比較小,房東有可能會漲房租,將囤房稅移轉給比較弱勢的房客,導致稅負效果被抵銷掉。

以南韓2018年為例,即使第2戶調高到3.2%,房價仍持續高漲,所以台灣的囤房稅成效為何?就留待後續觀察囉…

延伸閱讀

- 政府打房政策有哪些?央行打炒房懶人包一次看懂,房貸房產人員趕快收藏起來!

- 買賣房子要繳什麼稅?1張圖搞懂房地產的6種稅:契稅/印花稅/房屋稅/地價稅/土增稅/房地合一稅

- 實價登錄找不到資料!消失不見的價格,跑到哪裡去了?

- 你還在幫房東繳房貸?4個方法幫你客觀評估:究竟是買房好?還是租房好?

參考資料

進階買房學習管道

如果想要學習房地產知識,不妨點閱下圖閱讀文章囉!