「唉…每天研究股票、上班時間偷偷盯盤,績效還是不好,該怎麼辦啊?」

你也有同樣的煩惱嗎?

投資其實有很多種策略,多數人都是選擇「主動投資」,但很多專家都認為對於大部分投資者來說,「被動投資 (又稱指數化投資)」才是一定要學的投資方法。

為什麼?

因為它不用花大量時間和精力「研究個股」或「每天盯盤」,就可以獲得整體市場的合理報酬,長時間而言,甚至可以勝過市場上8 ~ 9成以上的投資者。

因此,有些人也把它稱為「懶人投資術」。

但事實上,被動投資者不是因為「懶惰」才執行這種策略,而是清楚了解它的「穩健」及「高勝率」之後,才決定選擇的聰明投資法。

補充說明:

喬王剛開始接觸投資時,也曾花了很多時間與金錢學習技術分析、籌碼分析、基本分析、存股、景氣循環投資等,後來發現這些「主動投資」方式,要嘛就是「績效不穩定」,要嘛就是「風險過度集中」。

直到後來接觸到被動投資,並且透過大量書籍及課程學習後,加上長時間的實戰投資後,我才發現:被動投資真的是一般投資人能夠「提高勝率」及「安心生活」的投資策略!

以下我將和你分享被動投資的定義、主動/被動投資的優缺點、被動投資績效的統計數據,以及為何巴菲特會建議一般投資人做被動投資。

文章目錄

指數化投資是什麼意思?

指數化投資(Indexing Investing)是一種買進並持有(Buy and Hold)的投資策略,通常會投資在指數型金融商品。

這個策略不需花時間「研究個股」和「預測未來」,而是透過較低的「交易頻率」與「交易成本」,獲取最大的長期「合理報酬」,所以又稱為被動投資(Passive Investment)。

指數化投資優點

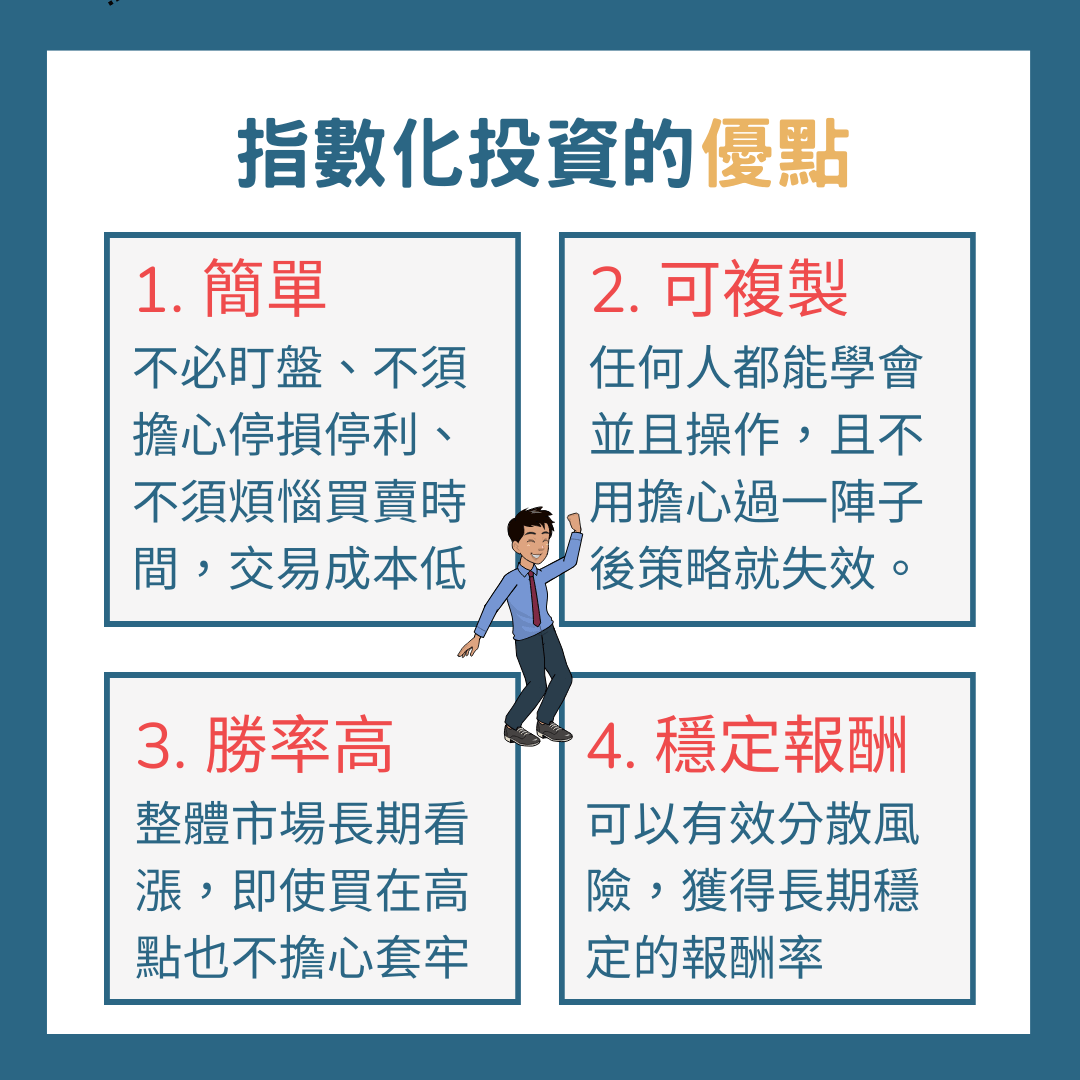

- 簡單:不必常常盯盤、不須擔心停損停利、不須煩惱買賣時間、交易成本低。

- 可複製:任何人都能學會並且操作,且不用擔心過一陣子後策略就失效。

- 勝率高:整體市場長期看漲,即使買在高點也不用擔心被套牢。

- 穩定報酬:可以有效分散風險,獲得長期穩定的報酬率。

指數化投資缺點

- 需要耐心:短期內看不到高報酬,需要耐心等待成果,這違反了多數人想快速致富的人性。

- 缺乏快感:無法常常買進和賣出,失去殺進殺出的刺激感。

- 容易動搖:看到其他人短期內獲得高報酬、賺得比自己多,信心容易動搖。

什麼是主動投資?

主動投資(Active Investing),又稱動態投資(Dynamic Investment),是一種篩選股票、擇時進出的策略。

換句話說:主動投資者認為,只要選擇正確的股票或市場時機,投資者就可以獲得「超額報酬」。

主動投資可分為兩大類:

- 自己主動選股

- 基金經理人主動選股

不管是自己主動選股,或者交給基金經理人主動選股,都屬於主動投資的範圍。

補充說明:

擇時進出(market timing) 與 買進持有 (buy and hold) 是完全相反的策略,只要是根據財報分析、總體經濟、價格行情來判斷進出場時機皆屬之。

如果想了解主動選股ETF的績效,可參考這篇:ETF可以打敗大盤嗎?市值型ETF/策略型ETF/產業型ETF/主題型ETF,哪個績效比較好?

主動投資優點

- 潛在高報酬:有機會選到飆股,短時間內獲取高報酬

- 下跌時獲利:整體市場下跌,甚至邁入熊市的時候,仍有機會獲利

- 買賣刺激感:滿足想要掌控市場的欲望,並享有殺進殺出的快感

主動投資缺點

- 費時費力:研究個股及進出場時間,需要花時間又耗費精力,但付出未必有回報

- 需要紀律:上漲易貪婪,下跌易恐懼,停損與停利皆不易判斷且考驗人性,導致追高殺低

- 交易頻繁:因為需要擇時進出,增加交易頻率會提高成本,降低報酬率

- 運氣成分居多:多數主動投資策略無法長期複製,短期成效佳通常是運氣成分居多

- 誤觸地雷:原本認為的好公司,過了一段時間可能變成地雷股

被動投資與主動投資的差異比較

主動投資與被動投資的主要差異如下:

| 主動投資 | 被動投資 | |

| 交易策略 | 買低賣高,進出操作 | 買進並持有 |

| 交易頻率 | 較高 | 較低 |

| 費用成本 | 較高,買賣愈多,費用愈高 | 較低,幾乎無交易成本 |

| 獲得報酬 | 因人而異,多數人長期輸給大盤 | 接近市場報酬 |

| 投資目標 | 相信能打贏市場,獲得超額報酬 | 貼近指數,獲得合理報酬 |

| 交易時機 | 擇時進出、預測高低點 | 不擇時進出、不預測高低點 |

| 停損停利 | 可能要擔心停損、停利 | 不需擔心停損、停利 |

| 使用工具 | 股票、期貨、選擇權等 | 大部份是ETF |

| 花費時間 | 要花時間研究個股和盯盤 | 幾乎不用看盤 |

| 優點 | ● 潛在高報酬 ● 下跌仍可能獲利 ● 買賣刺激感 | ● 簡單 ● 可複製 ● 勝率高 ● 穩定報酬 |

| 缺點 | ● 費時費力 ● 需要紀律 ● 交易頻繁 ● 運氣成分居多 ● 可能踩到地雷 | ● 需要耐心 ● 缺乏快感 ● 容易動搖 |

被動投資應該有的正確心態

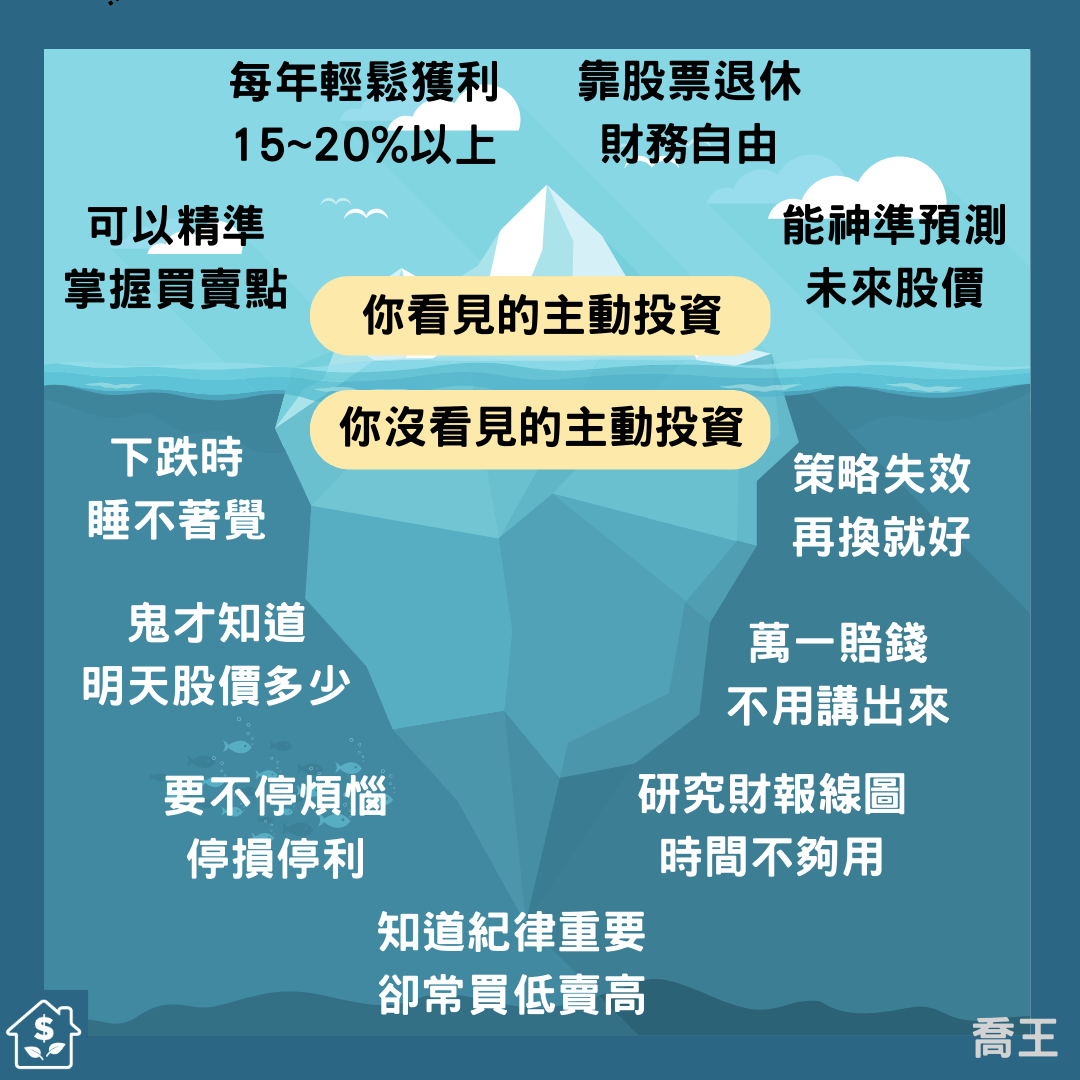

雖然主動投資運氣成分居多,而且績效通常無法長期持續,但是因為有機會短期獲得亮麗的報酬,所以還是有很多人想要主動投資。

因此,我覺得投資之前,不妨先建立以下正確心態…

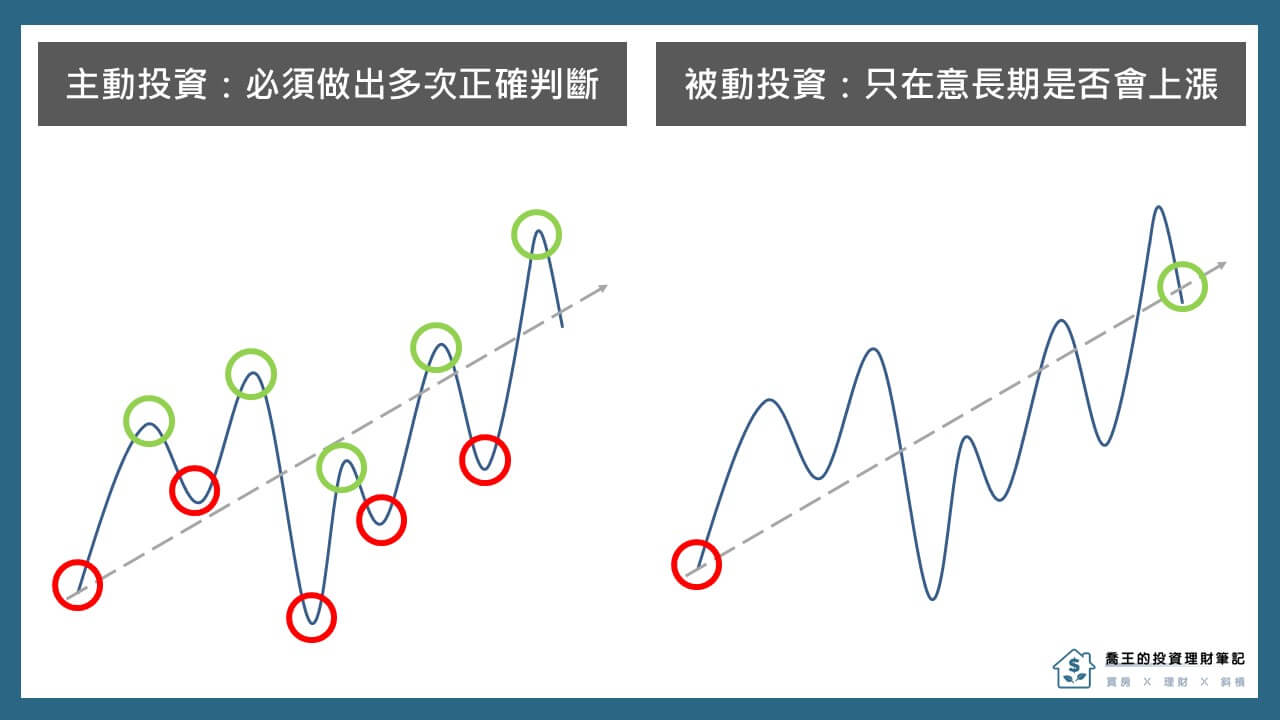

#正確心態1:只需要在意長期是否會上漲

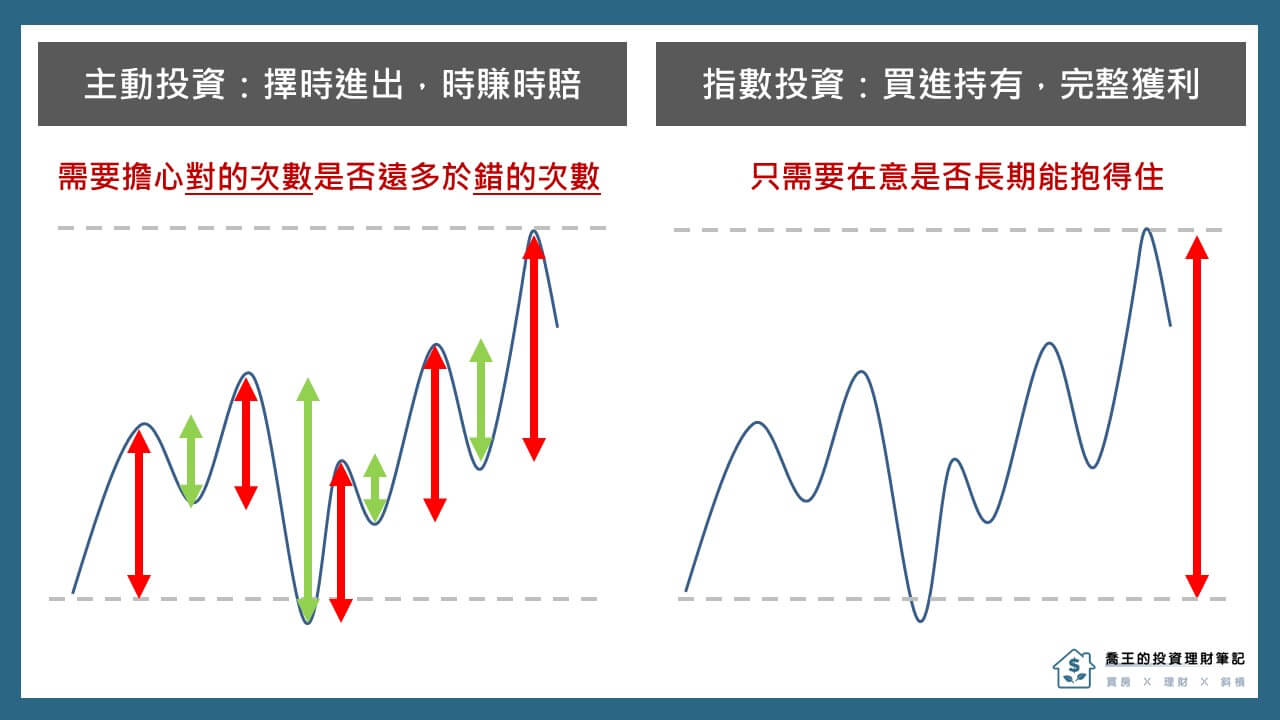

#正確心態2:買進持有,即可享受完整獲利

被動投資報酬率是多少?

我們常在網路上聽到許多投資者,聲稱自己在短期內就創造出驚人的報酬,要透過主動投資來打敗大盤聽起來一點都不難。

但真實情況真的是這樣嗎?如果時間拉長到5年、10年、15年、20年以上,主動投資真的能夠持續創造這麼好的報酬嗎?

接下來,就讓我們用客觀的統計數據,了解一般投資人 & 專業基金經理人的績效各是如何吧!

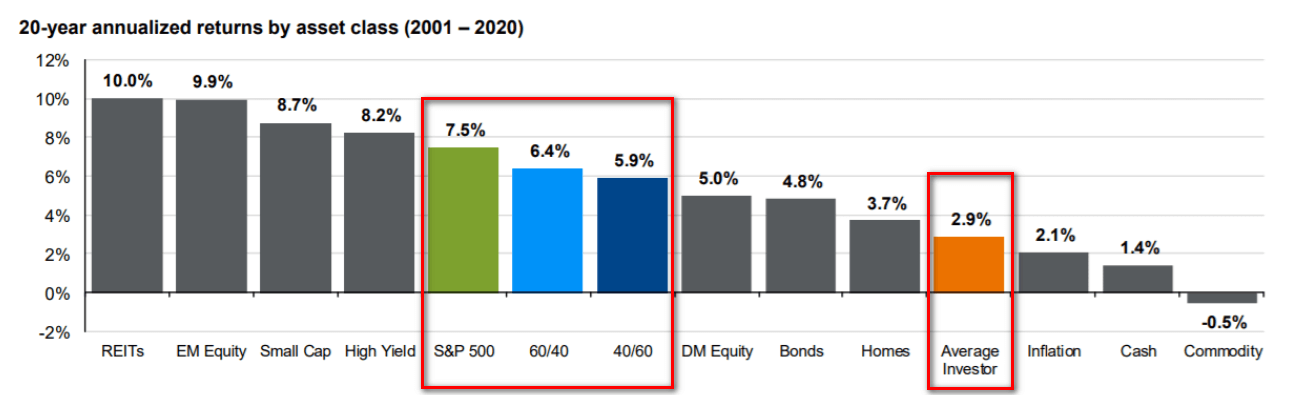

一般投資人的績效,遠低於被動投資

根據 JP Morgan 的研究資料顯示:2001 ~ 2022年這段期間,一般投資人平均的報酬率只有2.9%,略勝於通膨2.1%。

但整體市場是7.5%,被動投資者(股債配置 6 : 4 或 4 : 6 ) 不需花太多心力,就能獲得 5.9% ~ 6.4% 的報酬率,比一般投資人足足多了 3 ~ 3.5%。

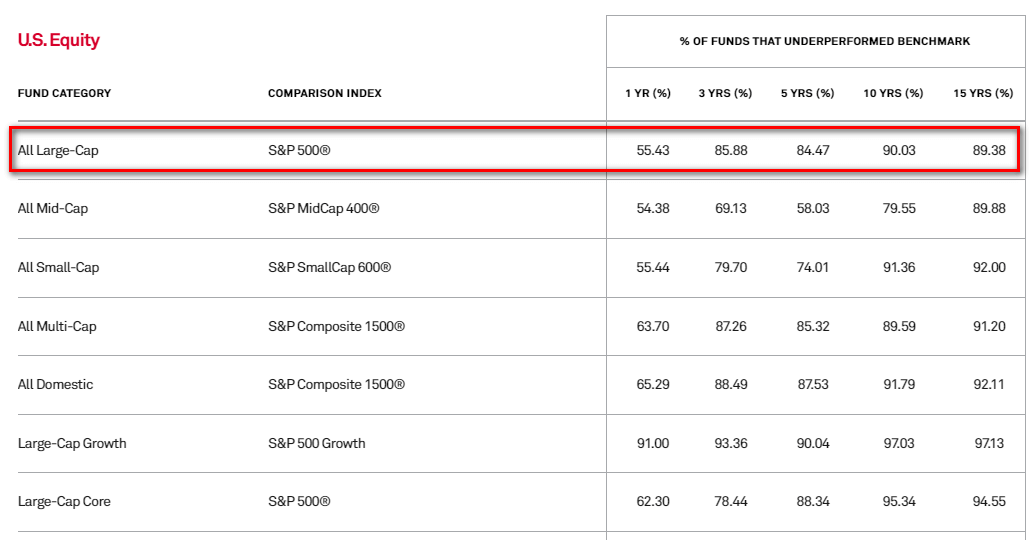

基金經理人的績效,多數低於被動投資

有些人看到上面的現象後,會認為這是因為一般投資人沒有認真做功課,所以績效落後於整體市場。

真的是這樣嗎?

那…擁有豐富金錢、人力、資源的基金經理人,操盤績效就會勝過整體市場嗎?

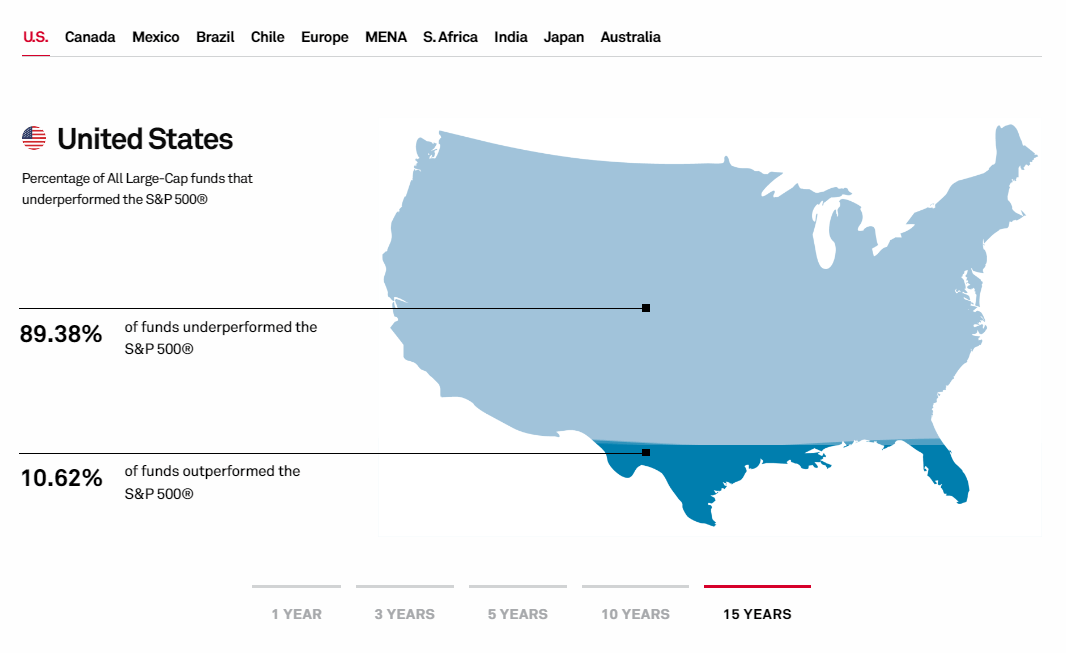

根據標普道瓊斯指數(SPIVA)機構的研究顯示,大約85%以上的大型股基金經理人的操盤績效,在3年、5年、10年、15年都無法勝過整體市場。

即使是其他基金類別,當時間拉長到3年以上後,其實也是8~9成以上輸給整體市場。

資料時間:2022/6/30

資料時間:2022/6/30

被動投資使用什麼工具

被動投資工具1:指數型共同基金

1976年 Vanguard(先鋒)資產管理公司創辦人約翰.柏格(John C.Bogle),發行了歷史上第一支可供一般投資人使用的指數型共同基金。

這支基金當時稱為「第一指數投資信託」,現在則稱為先鋒500指數型基金(Vanguard 500 Index Fund),追蹤 S&P 500指數,降低了被動投資的門檻。

被動投資工具2:ETF

1993年SPDR(美國道富集團)公司發行了SPY ETF,它是美國第一檔ETF ,追蹤美國大型股股票 S&P 500指數。

這檔ETF簡化了投資人投資指數的流程,讓指數型基金也可以像股票一樣在交易所進行交易。

那麼,該投資指數型共同基金,還是投資ETF比較好呢?

這沒有標準答案,但如果以便利性、費用率來看,後期出現的ETF會比指數型共同基因更適合一般投資人,因為可以在交易所隨時買賣、資訊更透明、且內扣費用可以更低。

被動投資該怎麼做

如果你想要做被動投資,可參考以下5步驟:

- Step 1:做好資產配置

- Step 2:分散風險至全世界

- Step 3:選擇低成本ETF

- Step 4:持續買進並持有(Buy & Hold)

- Step 5:定期做再平衡

Step 1:做好資產配置

根據自己的風險承受度,配置股票與債券的比例。

常見的方式是年齡配置法:110 – 年齡 = 股票比例上限。

舉例:年齡30歲,股票比例上限不要超過80% (110 – 30)。

但這個方法只能當參考,實際上還是要依照自己可承受的風險,去調整算出來的股債比例。

Step 2:分散風險至全世界

不管是存股或價值投資法,都會投資特定公司的股票,但要小心風險過度集中少數公司。

從過去的歷史經驗中可得知,就算是再大再強盛的公司、產業、國家,都有可能發生衰退或消失的風險。

所以,與其把風險集中在某一公司、產業、國家,不如將風險分散至全世界。

Step 3:選擇低成本ETF & 券商

投資金融商品時,要盡量降低持有成本&交易成本,才不會侵蝕投資獲利。

低持有成本

這也是為什麼要持有低成本的ETF,而不是高成本的共同基金。

但要注意的是,即使是ETF,也有高低成本之分,所以投資時,除了比較報酬率,也要比較總費用率。

低交易成本

購買ETF時,每次交易都會需要支付手續費。

所以選擇信譽佳、交易成本低的券商,有助於降低買賣成本。

若是購買美股ETF,可以選擇海外券商或國內複委託,但要注意的是:

- 多數複委託的買賣手續費率是0.25%以上,最低收費通常是25美金,需要特別議價或挑選優惠管道,才有機會獲得較低的手續費。

- 多數海外券商沒有交易手續費,但每次匯出都有電匯手續費,匯回有電匯手續費及券商手續費。

各家券商比較,可參考以下這兩篇文章:

● 2023美股複委託手續費比較,誰最便宜?複委託的這些優點,大勝海外券商 (附富邦/國泰/永豐/大昌比較)

● 美股開戶推薦哪家券商?2023海外券商比較,看完立馬選對適合自己的券商!

Step 4:持續買進並持有(Buy & Hold)

除了降低持有成本之外,也要盡可能地降低交易成本。

當我們頻繁買進與賣出,一方面會大幅增加交易成本,另一方面也有可能錯過一年中少數幾次的最大漲幅。

因此,持續買進並持有,才能持續參與市場的漲幅與獲利。

Step 5:定期做再平衡

當我們開始投資一段時間後,股債比例可能會因為市場的漲跌而偏離。

因此,我們可以定期每年或每半年做一次檢視,透過買進或賣出來調整至原本比例。

這麼做的好處,一方面可以維持股債比例,另一方面也可以發揮低買高賣的效果。

真實案例:巴菲特的豪賭

股神巴菲特2007年曾公開向避險基金行業發出戰書,他認為投資標普500指數型基金10年的績效,能勝過任何投資專家選擇的投資組合。

當時,避險基金經理人泰德.塞德斯(Ted Seides)接下了巴菲特的戰書,和他進行一場十年賭局。

股神巴菲特押注100萬美元(約新台幣3000萬元),賭注期間是從2008/1/1 ~ 2017/12/31。

最後結果出爐:

- 巴菲特:投資領航500指數型基金(追蹤標準普爾500指數的基金),年化報酬率為7.1%

- 塞德斯:投資避險基金投資組合,年化報酬率為 2.1%

這也是為什麼巴菲特認為被動投資會比主動投資表現更好,因為主動投資者承擔了更大的成本,而他們的努力是自我抵消的,他們的智商也無法克服他們強加給投資者的成本。

指數化投資推薦書單

指數化投資的書籍有很多,但我最推薦以下3本經典著作。

雖然這3本書不完全是講被動投資,但對於被動投資的學習會很有幫助。

指數化投資總結

不是說主動投資的績效一定比整體市場差,而是整體市場就是所有投資人的平均值,而市場上就是存在80/20法則,甚至是10/90法則。

當每個人都認為自己能勝過整體市場,甚至績效比巴菲特厲害,那麼誰要負責墊後於平均值之下呢?

大家可能都覺得不會是自己,而是別人,但市場上其實有80~90%投資人的績效低於平均值,負責幫忙拉低10~20%投資人的績效,才會得到整體市場的平均值 (這裡的數字是方便比喻用,不一定是真實數字)。

當然,不否認真的存在一些厲害的主動投資者,可以長期都贏過整體市場,但既然專業經理人都存在90/10法則,對於大部分的一般投資人來說,選擇「被動投資」會是一套「簡單」、「可複製」、「可持續」又能「提高勝率」的投資策略。

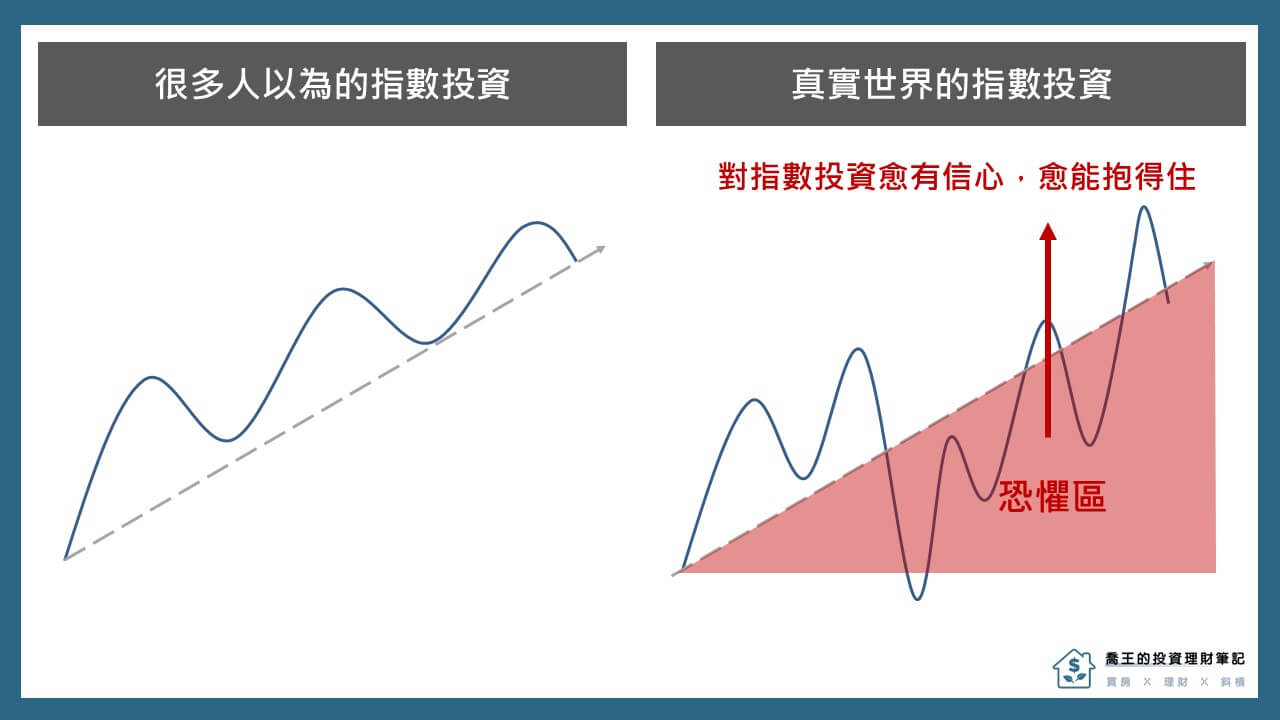

很多人以為的指數投資,是一路順遂往上,但其實中間過程會經歷許多上上下下,當你對指數投資愈有信心,愈能抱得住。

延伸閱讀

- 熊市是什麼意思?熊市時間持續多久?當股市邁入大空頭,做好這5步驟,投資才能賺到錢!

- 恐懼與貪婪指數如何查詢?股票新手判斷進出場,就靠這一招!

- 買股票和買房,如何避免賠錢?當你認識到財富的本質,就能創造價值,並且賺到錢!

- 超簡單!不定期不定額投資,報酬率原來這樣算!(XIRR函數公式幫你1秒算出來)

- 技術分析真能神預測股價?做完這實驗,你將發現一個驚人的事實…

- 不喜歡指數投資的人,具有什麼樣的特性?測測看,看你偏向被動投資或主動投資?

- 主動選股比被動投資績效更好嗎?主動投資其實不是用能力換來的,而是用更高風險換來的!